たとえば会社で300万円の車を購入したとします。車は何年か乗るものではありませんので、その年だけの費用とは言えません。

そこで使われるのが減価償却という考え方です。これは会社や店舗などの費用を計算するうえでは欠かせない会計知識 。

そこで今回は、減価償却の考え方やエクセルを用いた計算方法についてご紹介します。

\文字より動画で学びたいあなたへ/

Udemyで講座を探す >減価償却費の計算の前に知っておきたい減価償却とは?

まずは減価償却の考え方についてお伝えしていきます。

冒頭でも述べたとおり、長期間にわたって使用する固定資産の取得費は、その年の費用にはなりません。経年劣化を見越した耐用年数に分散し、費用計上を行う必要があります。

ここでポイントになるのが耐用年数です。当然のことながら、設備や建物、自動車などはそれぞれに劣化する期間が異なります。そのため、耐用年数を客観的に判断するのは困難です。そこで法律では「法定耐用年数」という基準が定められています。

どんなものが減価償却費になる?

それでは、どのような固定資産が減価償却費として計上しなくてはならないのでしょうか? ここには大きな分類として、有形固形資産と無形固定資産があります。

| 種類 | 対象例 | 対象外 |

| 有形固定資産 | ・自動車 ・建物および附属設備 ・構築物 ・船舶 ・工具 ・器具備品 ・機械 |

有形固定資産であっても、たとえば土地や美術品・骨とう品(100万円以上)などについては、使用することで摩耗・消耗するものではありません。 価値も下がりにくいということで、減価償却の対象外となる場合が多いです。 |

| 無形固定資産 | ・ソフトウェア ・商標権 ・特許権 ・実用新案権 ・意匠権 ・育成権 ・営業権 |

無形固定資産についても、たとえば借地権や電話加入権については、原則経年劣化が起こらないという考えになります。 そのため、減価償却はできないと判断されます。 |

知っておきたい「法定耐用年数」

次に、法定耐用年数についても解説していきましょう。

そもそも、なぜこうした仕組みがあるのかというと、「公平な課税」という税法の趣旨に準拠するためです。

もしも自由に耐用年数を決められるのであれば、企業はこれを少なく見積もることで減価償却費を大きく計上し、利益を削って節税ができてしまいます。こうした、企業側の故意による利益操作防止が、法定耐用年数を定める理由となっています。

では、具体的に法定年数を調べる方法にはどのようなものがあるでしょうか? 以下で、2つの方法をご紹介します。

| 耐用年数表 | 「減価償却資産の耐用年数等に関する省令」の別表第一から第六を見て調べる方法です。 もっとも正しい手法ではあるものの、購入した資産がどこにあるのか?そもそも、どこに当てはまるのか?を見つけるのは大変です。 |

| ネット検索 | もっとも手軽なのはネットで資産名を検索することです。 その後、エビデンスを取るために耐用年数表で確認するのもよいでしょう。 なお、「全力耐用年数」というサイトでは、専用の検索フォーム・データベースが組まれているので非常に便利です。 |

\文字より動画で学びたいあなたへ/

Udemyで講座を探す >減価償却費を計算するには?

さて、次はいよいよ会計処理のために、減価償却費の計算を行っていきましょう。手法には大きく分けて2つあります。

| 定額法 | 毎年同じ額を費用に計上する方法。 メリットは、計算が簡単で計画も立てやすいことです。税務署に対して定率法採用の届け出をしなかった場合は、自動的に定額法が適用となります。 |

| 定率法 | 資産に残った価値に対して一定の割合を減価償却する方法。 徐々に金額が下がっていくため、取得年度に費用を大きく計上したい場合にはメリットがあります。 ただし、この方法を採用するためには税務署へその年の3月15日までに届け出を行う必要があります。 |

以下からは、それぞれの具体的な計算方法について解説していきます。

減価償却費の計算方法①定額法

定額法による減価償却費は以下の式で求められます。

減価償却費 = 取得価額×耐用年数に応じて定められた定額法の償却率

一般事業者が300万円の普通乗用車を購入した例で考えてみましょう。

この場合、耐用年数は6年と設定されていますので、定額法における賠償率は0.167です。そのため、「300万円× 0.167 = 50.1万円」という計算になります。

なお、ざっくりと計算したいだけの場合は、300万円を6年で割ってしまっても構いません。

減価償却費の計算方法②定率法

次に、定率法を用いた減価償却費の計算方法についても見ていきましょう。

減価償却費 = 前期末の帳簿価額(取得した年は取得価額)× 耐用年数に応じて定められた定率法の償却率

先ほど同様、300万円の普通乗用車(耐用年数6年)で考えてみます。

初年度は「300万円× 0.333 = 99.9万円」です。これが翌年になると、「200.1万円× 0.333 = 約66.6万円」になります。なお、定率法はある程度償却が進むとどんどん少額になるため、最後まで償却しきるのに長い期間が必要になってしまします。

| 減価償却費 | 未償却薄価 | |

| 1年目 | ¥999,000 | ¥2,001,000 |

| 2年目 | ¥666,333 | ¥1,334,667 |

| 3年目 | ¥444,444 | ¥890,223 |

| 4年目 | ¥296,444 | ¥593,779 |

| 5年目 | ¥197,728 | ¥396,051 |

| 続く | ¥131,884 | ¥264,167 |

そこで、減価償却費が償却保証額(=取得原価×保証率)を下回った時点で、改訂償却率が用いられるようになり、計算式が変わる仕組みがあります。

減価償却費 = 償却補償額を下回る前の年度の期首簿価 × 改訂償却率

先の例に当てはめましょう。

耐用年数6年の固定資産の保証率は0.09911なので、300万円に掛けると約29.7万円です。4年目になると、減価償却費は約29.6万円なので償却保証額を下回ります。

そのため、前年度の未償却薄価に改訂償却率(0.334)を掛けて算出された額(297,334円)を未償却薄価が1円になるまで償却する流れになります。

| 減価償却費 | 未償却薄価 | |

| 1年目 | ¥999,000 | ¥2,001,000 |

| 2年目 | ¥666,333 | ¥1,334,667 |

| 3年目 | ¥444,444 | ¥890,223 |

| 4年目 | ¥297,334 | ¥592,889 |

| 5年目 | ¥297,334 | ¥296,555 |

| 6年目 | ¥295,554 | ¥1 |

エクセルで減価償却費を計算してみよう

次に、エクセルを使った減価償却費の計算方法をご紹介していきます。

エクセルにはあらかじめ、減価償却計算のための関数が用意されています。それがSLN関数(定額法)とVDB関数(定率法)です。

ただし、この方法はあくまで概算を求めるためのものであり、実際の減価償却費とは異なるため、注意してください。

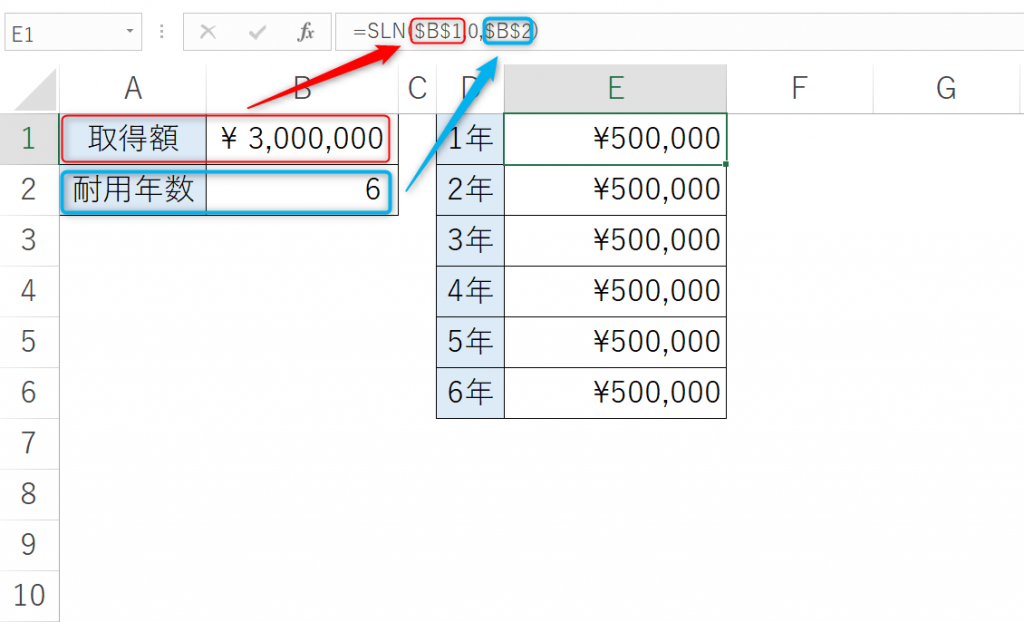

SLN関数(定額法)

=SLN(取得価額, 残存価額, 耐用年数)

定額法の減価償却額計算にはSLN関数を用います。

なお、概算ということなので、実際には単純に年数で割ってしまってもよいのですが、たとえば耐用年数が終了した時点での残存価額を設定する場合(旧定額法)には便利です。

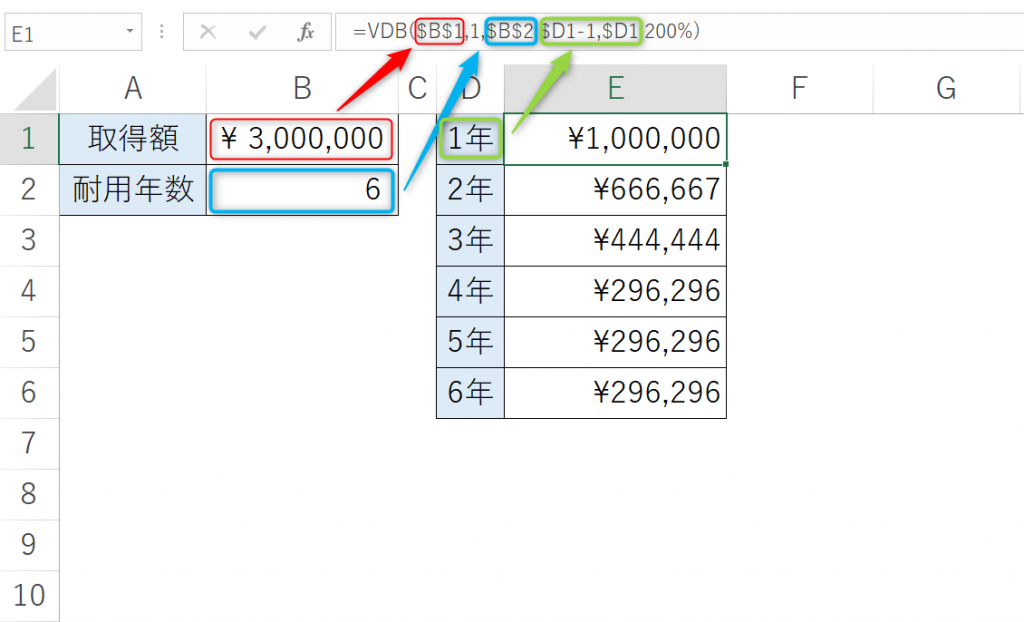

VDB関数(定率法)

=VDB(取得価額, 残存価額, 耐用年数, 開始期, 終了期, 率, 切り替え方法)

定率法に使うVDB関数はやや複雑です。取得価額と耐用年数については、定額法と変わりません。そのままの数字を入れましょう。

一方、残存価額には1を入力してください。また、開始期はその年度の開始タイミングを指定するので、以下の表であればD1から1を引きましょう。

また、終了期はその年度が終わったタイミングになるので、そのままD1を指定すればOKです。なお、率の部分は平成23年度税制改正から適用されている200%を指定します。

数字が微妙に変わるのはなぜ?

さて、「エクセルはあくまで概算」とお伝えしたとおり、これらの関数で求めた値は正確ではありません。

その理由は、日本の税法が償却率を整数で表していることに起因します。

たとえば、耐用年数6年、取得額100万円の設備の場合、正しくは100万円÷6になるので166,666.666…………と割り切れない数字になります。しかし、これでは不便ということで、日本の税法ではこの償却率を「0.167」にしています。

とは言え、正確な数字に比べてエクセルの数字が大きく異なっているわけではありません。その差は500円程度なもの。最終的には専用のソフトなどを用いるとして、概算を求めるために使うのであれば非常に有用と言えるでしょう。

減価償却費の計算まとめ

利益が出ると節税のために設備投資を行う企業も多いですが、減価償却が必要な固定資産の場合には数年にわたって償却していかなくてはなりません。

この場合、定額法を使うと思ったよりも計上額が少なくなることもあるので、ぜひ定率法の考え方や計算方法についても覚えておきましょう。

また、おおよその概算を出したいのであれば、今回ご紹介したエクセル関数もぜひ活用してみてください。

最新情報・キャンペーン情報発信中